Tout sur le Bitcoin et les Altcoins

Tout sur le Bitcoin et les Altcoins

Dans le monde des crypto monnaies, un Stablecoin est une crypto monnaie ayant un prix fixe. Le prix de la plupart des crypto monnaies est déterminé par le marché au sein duquel les acheteurs et les vendeurs vont s’échanger des tokens ce qui va permettre de fixer un prix d’équilibre répondant aux demandes d’achat et aux demandes de vente. A contrario, les Stablecoins visent à maintenir un prix fixe qui doit être maintenu via différents mécanismes que nous allons étudier dans cet article.

Une crypto monnaie à prix fixe pourrait rendre possible un plus grand nombre de cas d’utilisations que ceux couverts par les crypto monnaies actuellement. A l’heure d’aujourd’hui, les crypto monnaies sont majoritairement détenues par des investisseurs et des spéculateurs cherchant à maximiser leurs profits en regard du prix des différentes cryptos du marché. Peu de personnes vont garder leurs crypto monnaies et les utiliser pour des achats qu’ils vont faire au quotidien avec des monnaies fiat. Ainsi, il est difficile d’imaginer quelqu’un accepter que son salaire lui soit payé en Bitcoin étant donné les fluctuations importantes que connaissent les crypto monnaies au cours d’une même journée.

En garantissant un prix fixe, les Stablecoins rendraient possibles les cas d’usages suivants :

La stabilité relative du Dollar Américain est souvent considérée comme acquise. Si l’inflation érode lentement la valeur de l’US Dollar, cette érosion graduelle reste faible comparé à l’hyper inflation que connaissent des pays comme l’Argentine, l’Egypte ou encore le Nigéria. Dans ces pays, les taux d’inflation annuels dépassent fréquemment les 15% !

Les ressortissants de ces pays vont ainsi avoir comme réflexe premier de garder un maximum de Dollars Américains dans leurs mains pour préserver un certain niveau de richesse. Et ce, même si les autorités de contrôles de capitaux de ces pays tentent d’empêcher les citoyens d’utiliser des devises non-natives pour réaliser des transactions à l’extérieur de leur pays.

Une monnaie digitale et décentralisée, largement accessible, dont le prix serait stable offrirait une alternative bienvenue aux ressortissants des pays où l’instabilité monétaire du système conduit à des restrictions sur le contrôle de leurs capitaux.

Un cas d’usage prometteur pour les crypto monnaies et la Blockchain est de servir d’infrastructure pour un écosystème financier moderne réduisant les intermédiaires, les frais et les imprécisions. Pour que des marchés de capitaux s’appuyant sur des crypto monnaies puissent voir le jour, il est cependant nécessaire que les niveaux de prix demeurent relativement stables.

L’émission de prêts basés sur le token Ether sur la Blockchain Ethereum est ainsi prohibitif actuellement à grande échelle. En effet, le prêteur et l’emprunteur prennent tous deux un risque de change important, en s’exposant aux fluctuations du prix de la devise, avec un prêt basé sur l’Ether.

Vous aurez donc compris qu’avoir une valeur de monnaie stable est un des buts primaires des Banques Centrales. Etre capable de tabler sur un prix et une valeur pour une monnaie donnée est la clé pour construire des activités économiques fiables et pérennes. La stabilité du prix signifie que l’inflation est suffisamment faible et stable de telle sorte qu’elle n’influence pas les décisions économiques des ménages et des entreprises. Avec une inflation faible et raisonnablement stable, le grand public ne perd pas de temps et des ressources à essayer de se protéger contre cette inflation. De fait, ils peuvent investir avec confiance ce qui favorise la croissance de l’activité économique.

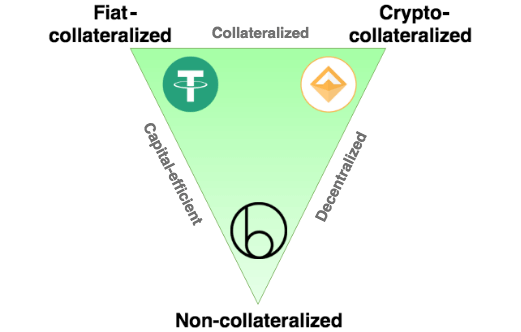

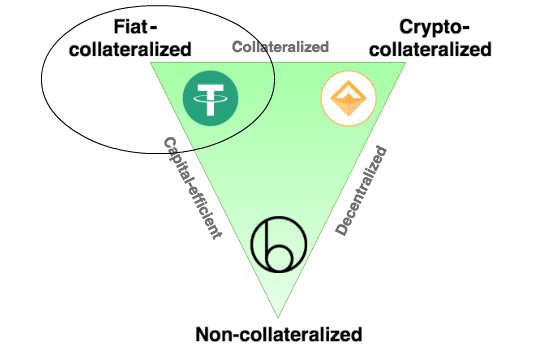

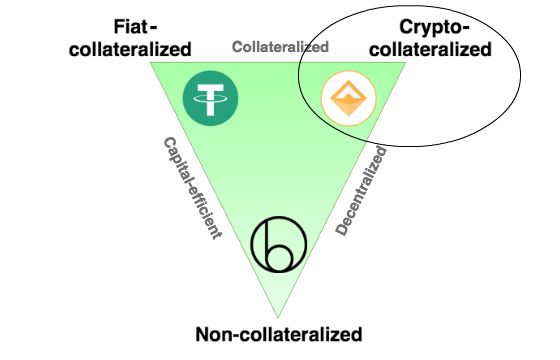

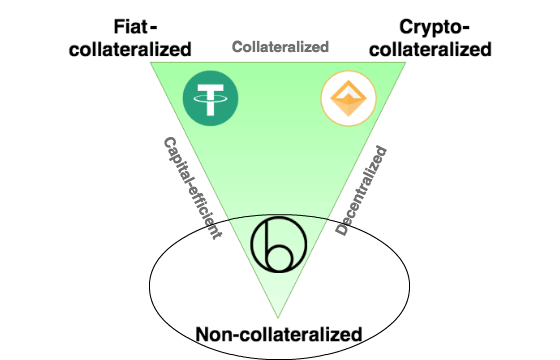

A l’heure actuelle, il existe trois approches permettant de développer une crypto monnaie ayant un prix stable : garantie via l’adossement à une monnaie fiat (fiat-collateralized en Anglais), garantie via l’adossement à une crypto monnaie (crypto-collateralized) et via une quote-part de seigneuriage (Seigniorage Shares). Pour ce dernier cas, il s’agit essentiellement d’une monnaie indépendante, non garantie et maintenue via l’algorithme d’une "Banque Centrale" virtuelle. Nous allons donc détailler ces 3 catégories de Stablecoins.

Cette implémentation de Stablecoins est clairement la solution la moins imaginative. Cependant, il s’agit de la plus tangible. Chaque unité de Stablecoin est ainsi soutenue par une unité correspondante de monnaie fiduciaire, telle que le Dollar Américain.

Les mécanismes de mise en oeuvre demeurent assez simples. Un tiers de confiance prend des dépôts en US Dollars (ou n’importe quelle autre monnaie fiduciaire) et délivre ensuite une unité du Stablecoin pour chaque Dollar déposé. Pour encaisser une unité de Stablecoin, le tiers envoie un Dollar Américain au porteur et détruit ensuite l’unité de Stablecoin en question.

Projets utilisant ce mécanisme : Tether, TrueUSD.

Dans ce système, la transparence de la part du tiers responsable de la garde des dépôts est essentielle de même que la confiance dans le tiers responsable de l’audit. Si ces deux conditions essentielles sont réunies, le système peut être un succès.

Cette approche va consister à adosser le Stablecoin à une crypto monnaie plutôt qu’à une monnaie fiat. Au lieu d’avoir une parité 1 pour 1 en monnaie fiat, on pourra avoir un ratio supérieur à 1 pour 1 entre la crypto monnaie de garantie et les unités d’émission d’un Stablecoin soutenu par cette crypto monnaie.

Cette méthode est implémentée en s’appuyant sur une Blockchain, telle que Ethereum, qui va servir de garantie. On évite ainsi la problématique du tiers de confiance présente dans l’adossement à une monnaie fiduciaire. Le principal problème de cette implémentation provient cependant du fait que la crypto monnaie de garantie peut être très volatile. Pour se prémunir de potentielles baisses de prix significatives, un montant plus important de garantie devra être détenu avec un ratio pouvant être de 2 pour 1 voire même plus.

Projets utilisant ce mécanisme : Bitshares, MakerDAO.

Cette troisième approche ne repose pas sur un adossement à une monnaie fiat ou à une crypto monnaie. Il s’agit de l’approche la plus complexe, mais potentiellement la plus puissante pour l’écosystème. Afin de maintenir un certain niveau de prix, une "Banque Centrale" va être créée chargée de maintenir, via un algorithme, l’approvisionnement en monnaie, en l’augmentant lorsque le prix augmente, et en le diminuant lorsque le prix baisse.

En règle générale, le seigneuriage s’appuie sur le système de règles qui suit. Dans le cas où le prix d’échange dépasse $1 par unité, la "Banque Centrale", représentée par un contrat intelligent, émettra des unités supplémentaires afin d’augmenter l’offre jusqu’à ce que le prix atteigne 1 Dollar. Durant ce processus, il y a collecte d’un certain montant d’unités représentant des profits ce qui correspond au seigneuriage ici.

Si le prix tombe en-dessous de $1 par unité, la "Banque Centrale" utilisera ses profits de seigneuriage pour racheter des unités. Ceci va donc diminuer l’offre et augmenter à nouveau le prix. Si le prix demeure inférieur à 1 Dollar par unité après que la "Banque Centrale" ait dépensé tout son montant acquis en seigneuriage, la "Banque Central" émet alors des "actions de seigneuriage" promettant un futur seigneuriage aux acheteurs dans le but de lever des fonds.

Ce système est basé clairement sur la croissance future de la demande en Stablecoin. Lorsque la "Banque Centrale" atteint un point où le cours de la monnaie bascule en-dessous de $1 par unité, qu’elle n’a plus de réserves de seigneuriage, et qu’elle est incapable de vendre des "actions de seigneuriage" pour lever des fonds, alors les traders vont perdre la confiance dans les perspectives du Stablecoin ce qui risque d’amener son prix irrémédiablement vers le bas. Une sorte de cercle vicieux.

On comprend donc clairement que le système de quote-part de seigneuriage ne peut faire face qu’à un niveau modéré de pression puisque ses capacités de résilience sont dans les mains des porteurs d’actions de seigneuriage. Il est bon de noter que le projet Basecoin implémente d’ores et déjà cette méthode. Nous vous invitons donc à lire leur whitepaper.

Projets utilisant ce mécanisme : Basecoin, Fragments.

Pour le moment, les Stablecoins constituent un domaine hautement expérimental par nature. Cependant, une implémentation réussie d’un Stablecoin aurait des impacts importants pour le monde des crypto monnaies et peut être même pour l’écosystème du monde de la finance traditionnelle. Alors que l’intérêt dans les Stablecoins continue de grandir et qu’ils commencent à gagner en valeur, il deviendra important de bien comprendre et d’évaluer au mieux les risques systémiques que leurs mécanismes vont induire sans s’arrêter uniquement à leurs bénéfices évidents.